NEWS お知らせ

2022.06.20

1000万以下の個人事業主向けにインボイス制度をわかりやすく解説!

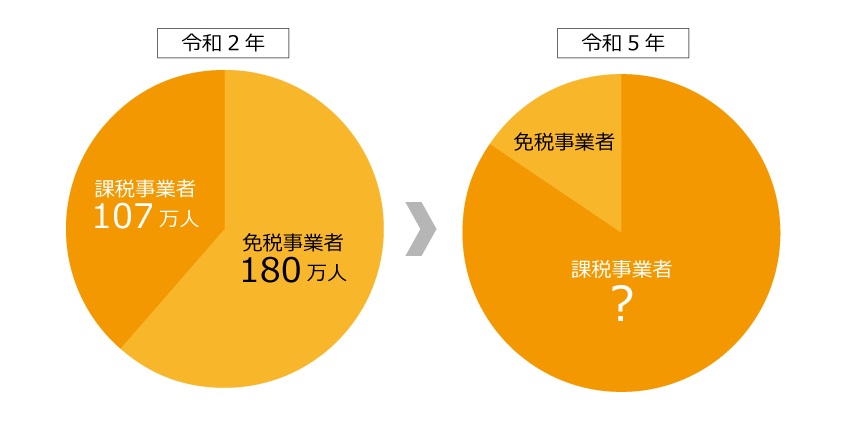

インボイス制度により、免税事業者がいなくなる?

国税庁統計調査の消費税課税状況を調べると、令和2年分の消費税の申告件数は292万件でした。このうち法人が約185万社、個人事業者が約107万人になり、令和2年分の所得税申告納税者数のうち事業所得者数と不動産所得者数は約287万人でした。

この統計により、免税事業者は180万人になるのではないかと推測できます。

今回令和5年10月から導入されるインボイス制度により、これまで免税事業者だった事業者が課税事業者になるかもしれません。

免税事業者はメリットよりデメリットが多い?

免税事業者は課税事業者と違い、消費税の申告をしないわけですから、消費税を納税する必要がありません。

取引先からすると、今までは商品などを購入する仕入先が課税事業者でも免税事業者であっても、その商品が課税商品であれば消費税を控除することができました。

しかし、令和5年10月1日以降は「適格請求書発行事業者」からの購入でなければ消費税を控除することができなくなります。

そうなると、取引先は同じ商品を購入する場合「適格請求書発行事業者」から購入するほうが消費税の納税額が少なくなりますので「適格請求書発行事業者」でない免税事業者との取引をやめるケースが出てくることが推測されます。

免税事業者である一人親方などの小規模事業者は、取引先の事業者と比較して取引条件についての情報量や交渉力の面で格差があり、取引条件が一方的に不利になりやすい場合があります。このような状況下で、取引先の意向で取引条件が見直される場合、その方法や内容によっては、取引先は独占禁止法又は下請法若しくは建設業法により問題となる可能性がありますが、インボイス制度の実施を機に取引条件を見直すこと自体が、直ちに問題となるものではないため、小規模事業者は難しい判断を迫られる可能性があります。

適格請求書発行事業者になる必要があるの?

すべての事業者が「適格請求書発行事業者」になる必要があるのかどうかといえば、そういうわけではありません。

今までは、消費税の課税事業者から購入しようが、免税事業者から購入しようが、消費税を計算する際に支払金額に「消費税」が含まれているものとして計算ができていました。

しかし、今回のインボイス制度の導入により「適格請求書(インボイス)」がない場合、仕入税額控除が認められなくなります。

令和5年10月1日から「適格請求書発行事業者」が発行する「適格請求書(インボイス)」が必要になるのです。

つまり、取引をする際、その取引相手が「適格請求書発行事業者」かどうか、仕入税額控除を受けることができるかを確認しなければなりません。

例えば、商店街にある金物屋をイメージしてみてください。

自身が仕事で利用する道具を自宅に忘れて来てしまい、金物屋に道具を買いに行くとします。これまでは、その金物屋が課税事業者(適格請求書発行事業者)か免税事業者かどうかは問題ではありませんでした。

しかし、令和5年10月1日からは、その金物屋が課税事業者(適格請求書発行事業者)か免税事業者かで変わってきます。その金物屋が課税事業者(適格請求書発行事業者)であれば、その道具に係る消費税は控除することができますが、免税事業者であれば消費税を控除することができません。

一人親方からすると消費税を控除できないということは、その分消費税の納税額が増えることになります。その金物屋で購入することを控えるようになるかもしれません。

消費税の納税を免除されている免税事業者

実際の取引では、販売者側は自身が課税事業者であっても免税事業者であっても、売上に消費税分の金額を乗せて販売しています。

ただし、消費税法の概念からすると免税事業者の場合、その売上金額に消費税を上乗せしていても、消費税を納税していない以上、消費税を預かっているとは考えられません。

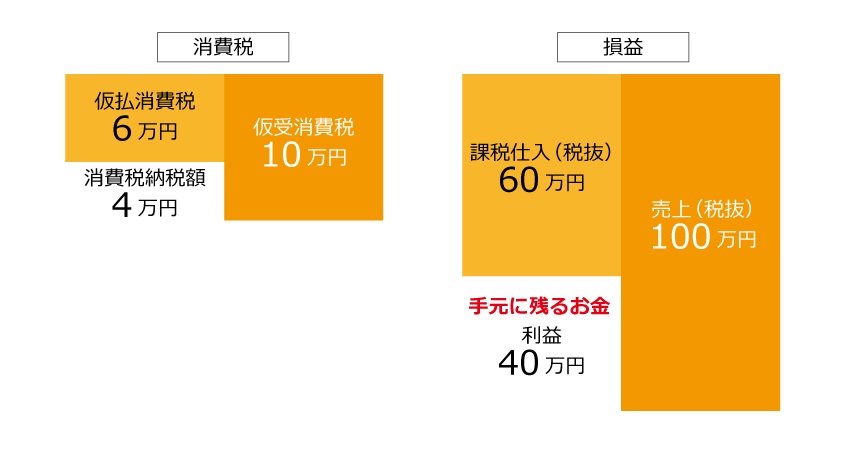

仕入先が課税事業者と免税事業者で出る消費税の納税額の違い

課税事業者から商品60万円(税込66万円)で仕入れて、100万円(税込110万円)で販売した場合

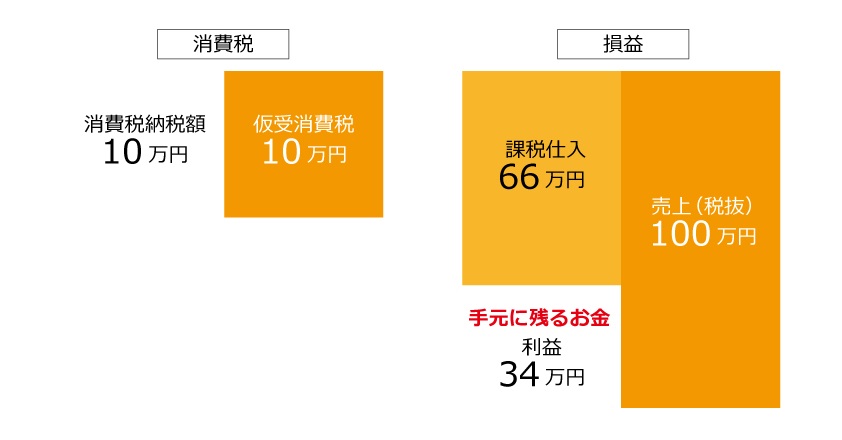

免税事業者から商品66万円を仕入て、100万円(税込110万円)で販売した場合

この場合、利益が34万円となり、消費税は10万円の納税額になります。免税事業者から購入すると、利益は小さくなり、消費税の納税額が増えることにより、多くの事業者が免税事業者との取引をやめてしまうという状況が起きる可能性が出てきます。

そこで、多くの免税事業者は、取引先との取引を考えると課税事業者になって「適格請求書発行事業者」になることも検討しなければならないでしょう。

適格請求書発行事業者になるには?

消費税の納付税額の計算は「売上に係る消費税」から「仕入に係る消費税」を差し引きます。

令和5年10月1日から「仕入に係る消費税」を計算するには「適格請求書発行事業者」が交付する「適格請求書(インボイス)」等の保存がなければ仕入税額控除が認められないようになります。

「適格請求書発行事業者」になるためには、所轄税務署長に「適格請求書発行事業者の登録申請書」を提出する必要があります。

「適格請求書発行事業者」の登録を受けると、その事業者の氏名又は名称、所在地(法人の場合)、登録番号、登録年月日等が国税庁の適格請求書発行事業者公表サイトに掲載されることになります。

「適格請求書発行事業者」になると、基準期間の課税売上高が 1,000 万円以下となった場合であっても免税事業者にはならず、消費税及び地方消費税の申告義務が生じますのでご注意ください。

また、課税事業者であっても「適格請求書発行事業者」の登録をしていない場合「適格請求書(インボイス)」の発行はできませんので、ご注意ください。

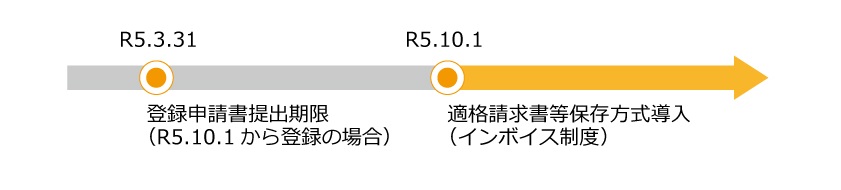

適格請求書等保存方式が導入される令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに登録申請書を提出する必要があります。

ただし、困難な事情がある場合は令和5年9月30日までに提出することが認められています。

まとめ

令和5年10月1日よりインボイス制度が始まります。インボイス制度は課税事業者だけでなく、これまで消費税の納税が免除されてきた免税事業者にも関わってきます。

インボイス制度に対応するためには、制度の施行スケジュールを確認しつつ、早めに準備を進めていくことが大切です。

「適格請求書(インボイス)」を発行する事業者に登録する場合は、現在利用している請求書を元に必要な内容を追加するなど、インボイス制度の要件にかなった請求書を準備しておくことも忘れずに準備しておきましょう。

また、免税事業者から課税事業者に変更する場合は、これまでは申告をしていなかった消費税の申告が必要になってきます。消費税の申告の仕方やインボイス制度の要件にかなった請求書でわからない点がある場合は税理士法人松本にお気軽にご相談ください。

FLOW サービスの流れ

STEP01

お問合せ

お客様のご要望や現在のお困りごとを、お伺いします。

疑問・質問にもお答えしますので、まずはお気軽にお問合せください。STEP02

面談

日程調整後、Webまたは直接面談を行います。

実際に顔を見てお話させていただくことで、相性などもしっかりとご判断いただけます。STEP03

ご契約

担当者との相性や条件・料金・業務内容にご満足していただけましたら、ご契約となります。

電話1本で

相談できます!

お電話でのご相談

メールでのご相談

メール相談は24時間

対応しております。